خسارت بدون کروکی بیمه شخص ثالث

هنگام بروز تصادف همیشه لازم نیست با افسر پلیس تماس گرفت. بیمه شخص ثالث، تعهد جانیِ شخص ثالث، تعهد مالیِ شخص ثالث و تعهد جانیِ راننده مقصر را بر عهده دارد. دریافت خسارت بیمه نامه خودرو به دو صورت امکانپذیر است؛ دریافت خسارت با کروکی و بدون کروکی. بنابراین دریافت خسارت در بعضی مواقع بدون کروکی نیز امکانپذیر است. در ادامه میخواهیم به بررسی دریافت خسارت بدون کروکی بیمه شخص ثالث بپردازیم؛ ببینیم چه شرایطی دارد و چه مدارکی برای این کار لازم است. در آخر نیز کمی در مورد دریافت خسارت بدون کروکی بیمه بدنه صحبت میکنیم.

کروکی چیست؟

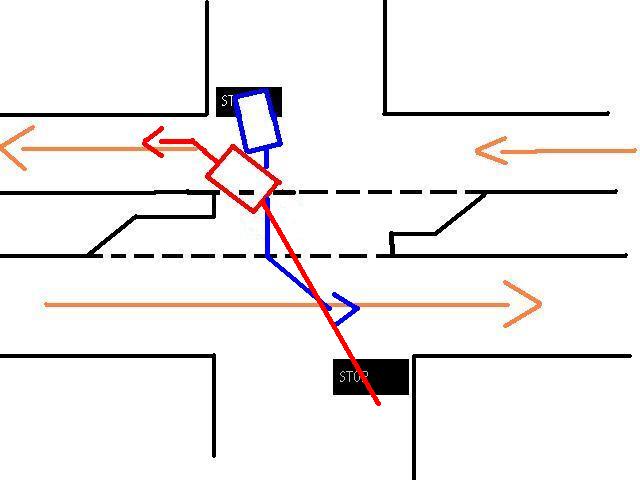

قبل از اینکه به بحث بپردازیم بهتر است بدانیم اول کروکی چیست. کروکی یک نقشه ترسیمی از تصادف است که توسط پلیس درست میشود. این نقشه جزئیات خسارت، محل، تاریخ و زمان خسارت را در برمیگیرد. 2 نوع کروکی داریم: سازشی و غیر سازشی.

کروکی سازشی

کروکی سازشی زمانی تنظیم میشود که مدارک طرفین حادثه کامل باشد، طرفین درباره مقصر بودن و میزان خسارت یکدیگر توافق داشته باشند و طرفین نظر افسر را درباره حادثه قبول داشته باشند. مدارک لازم برای ارائه به پلیس هنگام ترسیم کروکی عبارت است از:

گواهینامه

کارت ماشین

برگه معاینه فنی

بیمهنامه شخص ثالث

کروکی غیر سازشی

درصورتیکه یکی از موارد زیر اتفاق بیفتد کروکی غیر سازشی تنظیم میشود:

یکی از طرفین حادثه نظر افسر را قبول نداشته باشد.

مدارک یکی از طرفین حادثه کامل نباشد. (بیمه شخص ثالث، گواهینامه، کارت ماشین و معاینه فنی)

خسارت به وجود آمده بیشتر از سقف تعهدات بیمه شخص ثالث مقصر باشد.

طرفین حادثه درباره مقصر تصادف توافق نداشته باشند.

حال که با کروکی و انواع آن آشنا شدیم باید بدانیم که در چه شرایطی برای پرداخت خسارت باید کروکی ارائه دهیم و در چه شرایطی ارائه آن الزامی نیست.

درصورتیکه در حادثه به توافق نرسیدید چه کسی مقصر است، باید کروکی غیرسازشی تنظیم شود.

چه مواقعی داشتن کروکی ضروری است؟

درصورتیکه حادثه رخ داده در یکی از شرایط زیر باشد ارائه کروکی برای دریافت خسارت از شرکت بیمه الزامی است:

هرگاه یکی از خودروهای طرفین تصادف پلاک شخصی نباشد. (پلیس، نظامی، دولتی و…)

هرگاه یکی از خودروهای طرفین حادثه خودروی سنگین (کامیون ، اتوبوس ، مینیبوس) باشد.

هرگاه یکی از طرفین حادثه و تصادف فاقد بیمهنامه شخص ثالث باشد.

هرگاه یکی از طرفین تصادف فاقد گواهینامه رانندگی باشد.

هرگاه میزان خسارت وارده بیش از 16 میلیون تومان باشد.

هرگاه تصادف با شیء ثابت مانند تیر چراغ برق، جدول ، گارد ریل و… باشد که نیاز به تصویر وضعیت برخورد وجود دارد. در کل هرگاه طرف زیان دیده مشخص نباشد به کروکی نیاز است.

هرگاه تصادف بهصورت جلو به جلو (اصطلاحاً شاخ به شاخ ) باشد.

هرگاه یکی از طرفین حادثه یدککش باشد.